| 栏目导航 | |

| 栏目更新推荐 | |||||||||||||||||

|

|||||||||||||||||

| 点击TOP(10) | |||||||

|

|||||||

| 图片文章 | |||||

|

|||||

|

|||

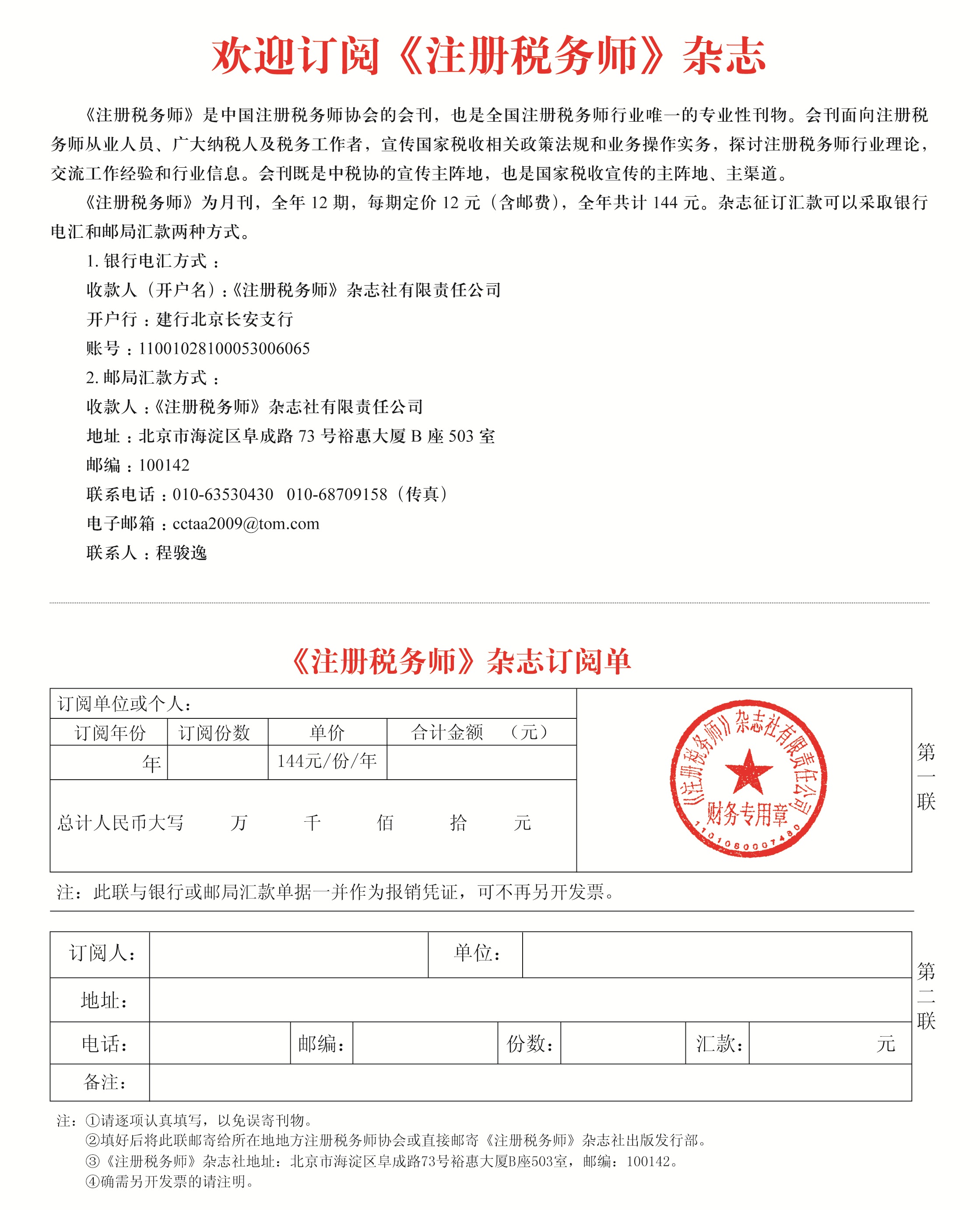

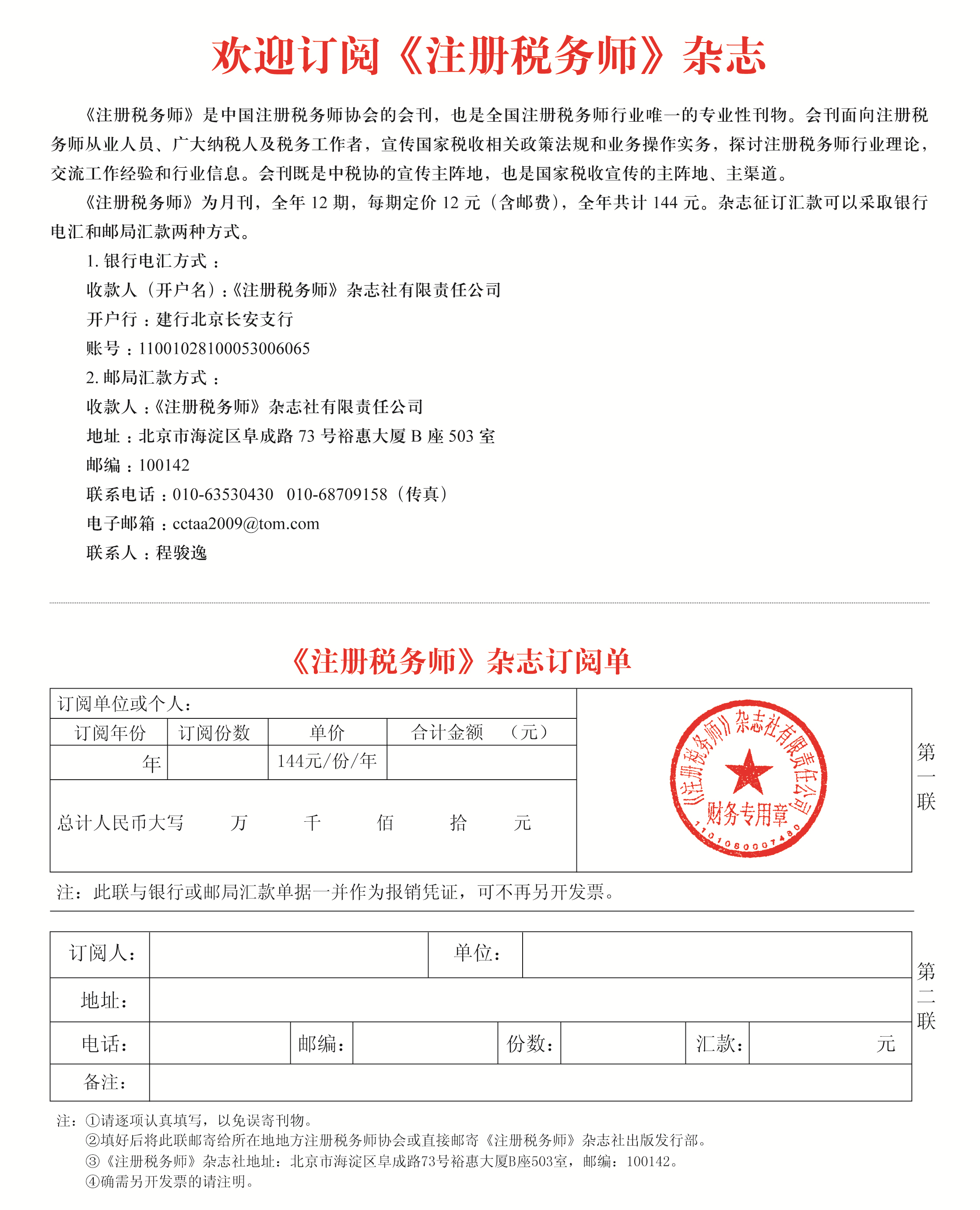

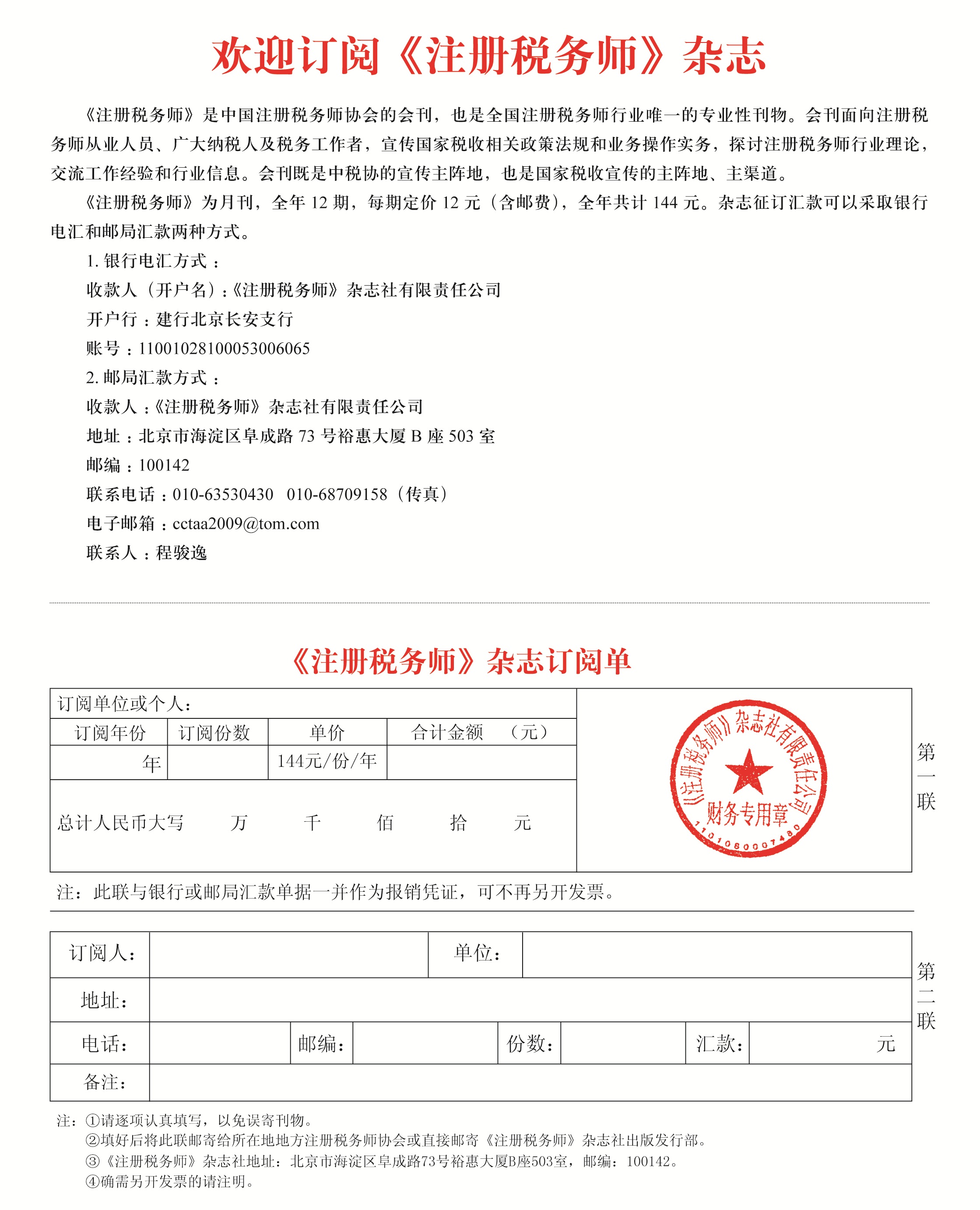

| 厦税协发[2017]007号 转发中税协“关于做好选拔税务师行业高端人才培养对象工作的通知” |

| 文章来源:中国注册税务师协会办公室 点击数: 更新时间:2017-04-18 【字体:缩小 正常 放大 | 双击自动滚屏】 |

厦门市注册税务师协会

转发中税协“关于做好选拔税务师行业高端人才培养对象工作的通知” 各税务师事务所: 为加强税务师行业高端人才队伍建设,根据税务师行业专业人才队伍建设规划,开始2017年行业高端人才培养对象选拔与培养工作。现将该通知转发给你们,请有意向的事务所于 联系人:黄婉婵 电话:5080683 邮箱:451781418@qq.com 厦门市注册税务师协会 中国注册税务师协会文件

中税协秘发[2017]016号

关于做好选拔税务师行业高端人才培养对象工作的通知 各省、自治区、直辖市和计划单列市注册税务师协会: 为加强税务师行业高端人才队伍建设,根据税务师行业专业人才队伍建设规划,现就做好2017年行业高端人才培养对象选拔与培养工作通知如下: 一、选拔工作 2017年拟新选拔200名高端人才培养对象,具体选拔工作安排如下: (一)基本条件 1.政治素质高,勤奋好学,爱岗敬业,本职工作业绩突出,具有培养潜力。 2.具有开拓创新意识、组织协调能力、实践工作能力、分析研究能力。 3.在税务师事务所执业,具有注册税务师(含税务师)职业资格。 4.具有大学专科以上学历,身体健康,年龄在55周岁以下。 (二)优先条件 符合上述基本条件,且具备下列条件之一的人员优先选拔: 1.近3年工作成绩优异受到省(市)级以上表彰。 2.近3年在省(市)级以上各类业务竞赛中获奖励。 3.在省级以上核心期刊发表过与业务有关的学术论文。 4.参与中税协业务课题研究,并取得研究成果。 5.由中国注册税务师协会认定的特级、一级注册税务师。 6.同时具有注册会计师、律师或资产评估师资格。 (三)选拔程序 1.选拔原则。按照公开、平等、择优的原则,个人自愿申报,税务师事务所推荐,地方协会初审汇总,中税协审定后择优录取。 2.个人填写申报材料。 3.地方税协初审。 4.中税协审定。 二、培养要求 (一)培养周期 高端人才培养对象培养周期为两年,第一年侧重于高端业务知识提高,在中税协扬州培训基地集中面授培训10天;第二年侧重于综合能力提升,在中税协扬州培训基地集中面授培训6天。 (二)培训内容 另外,学员还须参加中税协网校提供的政治、经济、法律等课程学习。 三、考核要求 (一)两年培养周期内,累计参加面授培训天数不得少于12天。 (二)两年培养周期内,参加中税协网校远程培训课时不少于32学时。 (三)结业(2018年12月31日)前,须提交两个本人参与的业务实操案例(案例格式见附件3),案例发送至jypxb@cctaa.cn。 学员完成上述学习任务,颁发由中国注册税务师协会用印的《中国注册税务师协会高端人才证书》。 四、其他 (一)2016年选拔中未进入培养对象的申请人员须重新提交相关材料。 (二)2015年度、2016年度入选高端人才培养对象,但未完成考核规定培训时间,可申请并入新生培训班学习。 (三)联系人:乔娇娇(中税协教育培训部);联系电话:(010)68413988转8410,(010)68459608;通讯地址:北京市海淀区阜成路73号裕惠大厦A座11层,邮编:100142。 附件: 1.中国注册税务师行业高端人才培养对象选拔申报表 2.2017年高端人才培养对象名额分配表 3.案例格式 中国注册税务师协会秘书处 附件1 中国注册税务师行业 高端人才培养对象选拔申报表 中税协教育培训部 2017年4月 填 表 说 明 1.表内所列项目,由申请人如实填写,并对所填情况的真实性负责。 2、申请人工作的税务师事务所负责审核原始材料。 3.申请人没有表内对应项目的,可填写“无”。 4.表内的年、月、日请用公历和阿拉伯数字。 5.“学习经历”:学历教育从大学起填写,在职教育填写最近2年内参加培训的专题名称和时间。 6.“工作简历”:含挂职经历和驻外工作经历。 7.“单位及地方税协鉴定及推荐意见”:须由申请人单位填写对申请人的工作鉴定。该意见需单位领导签字,加盖单位公章。同时,亦请申请人所在地方税协领导签字并加盖地方税协公章。 8.除此表外,申请人还需提供所填列的学历证书复印件、发表论文的复印件、发表著作的封面和封底复印件、获奖证书的复印件。 9.“照片”:请用近期二寸正面半身免冠彩色照片。 装订目录 1、申报表 2、最高学历证书复印件 3、近2年内发表论文的复印件 4、近2年内发表著作的封面和封底复印件 5、近2年内获奖证书的复印件 注册税务师行业2017年高端人才培养对象选拔申报表

附件2 2017年高端人才培养对象名额分配表

名额分配说明: 1、2017年计划选拔高端人才培养对象200人。 2、根据当地注册税务师规模、行业收入、师均贡献度综合计算出分配名额。 案例格式 姓名: 身份证号: 案例时间: 案例名称:税收筹划不同于避税、偷税 一.案例背景 避税、偷税与税收筹划有着密切的联系,企业在税收筹划过程中往往把握不住度,对税收筹划的概念理解常常出现偏差,很容易导致避税、偷税行为,因此我们必须严格区分这三个概念: 避税的目标是少缴税款、降低税收负担,但避税遵循的原则与税收筹划不同,避税强调“非违法”原则,即只要不违背法律法规明文规定即可,其着力点在寻找税法规定的漏洞或者盲点,在某种程度上其行为结果可能是和税收的立法精神相违背的。也正是由于这个原因,许多国家的税收部门都有专门的反避税机构。我国征管法和企业所得税法中,都有专门的反避税规定,其他税收法规中也有相关规定。而我国刑法对偷税的界定是:“纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款的。” 偷税行为一般发生在纳税义务发生之后,是纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,是对已经发生的纳税义务的逃避,是典型的税收违法行为。 二.案例描述 甲公司与某税务师事务所签订长期税收筹划合同。该公司2013年度发生业务招待费100万元。已知该公司全年销售收入(包括主营业务收入、其他业务收入和视同销售收入)3000万元。 根据税务师事务所的建议,甲公司在申报前将业务招待费中的90万元原始凭证撤出,找到有业务往来的酒店、度假村、会议中心,花5万元购买金额90万元的会议费发票,并制作会议内容、预算等原始凭证,将95万元并入当期管理费用、销售费用中以会议费形式列支。 按照税务师事务所建议的做法,企业账面显示业务招待费10万元,根据税法规定,业务招待费可以税前扣除的金额=3000×5‰=15(万元),高于实际发生额的60%(10×60%=6万元)。应作纳税调整金额10-6=4(万元)。加上购买发票的5万元,共影响应纳税所得额9万元。 按照企业实际情况,业务招待费可以税前扣除的金额=3000×5‰=15(万元),低于实际发生额的60%(100×60%=60万元)。则企业应作纳税调整100-15=85(万元)。 对比可见,企业撤换原始凭证后应纳税所得额减少76万元,可少纳企业所得税19万元;考虑增加的5万元支出,税后净利润增加14万元。 三.案例分析 从结果看,这种做法成功地降低了税收负担。但这种所谓的筹划,实际已经构成偷税行为:企业虚构了会议费开支情况,并违反《中华人民共和国发票管理办法》的有关规定,未按规定取得发票;采取隐瞒和欺骗的手段进行账务处理和纳税申报,与征管法规定的偷税的法律要件相符,属于偷税行为。 四.教学目的 上述案例的主要教学目的是:一方面,通过税收筹划与偷税、避税概念的比较,使得学生清楚地了解到它们的行为特征存在着一些共性。比如,从行为主体上看,税收筹划与避税、偷税的行为主体是相同的,都是纳税人自身的行为;还有,从所处的税收环境上看,税收筹划与避税、偷税所处的税收环境是相同的,都是目前的税收征管环境和税收法规环境。 另一方面,强调并提醒学生它们的行为也存在根本性差异: 第一,税收筹划不同于偷税。税收筹划是合法行为,是在纳税义务发生之前对企业有关的交易和事项进行的谋划和安排;而偷税是违法行为,通常是在纳税义务发生之后进行的,是对已经发生的、确定的纳税义务的逃避。 第二,税收筹划不同于避税。尽管避税也并不违反税法的规定,但是有悖于国家的政策导向,与国家税法的立法意图相违背,因此,政府对于避税行为是需要严加防范的,许多国家的税收部门都设有专门的反避税机构。 五.考核要点 明确税收筹划的内涵,筹划方案是否合法、合理,要正确区分税收筹划、避税、偷税三者的概念。 六.相关税收政策依据 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

| 【发表评论】【加入收藏】【告诉好友】【打印此文】【关闭窗口】 |

| 关于〖厦税协发[2017]007号 转发中税协“关于做好选拔税务师行业高端人才培养对象工作的通知”〗的最新评论: |